近日,在市场对美联储货币政策预期发生变化等因素作用下,国际原油连续回落,在上周表现强于外盘的内盘原油也由涨转跌,录得“四连阴”。昨日,内盘SC原油截至下午收盘报收546元/桶,跌幅为1.39%。

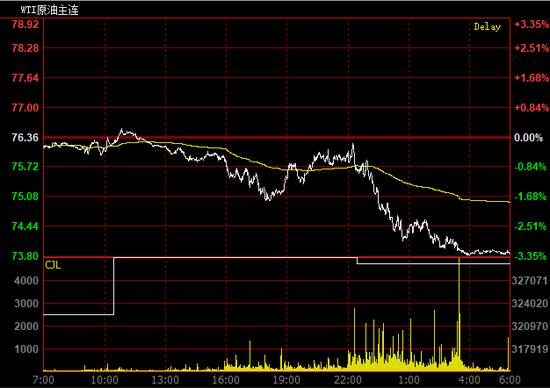

国际油价周三显著下跌。截至当天收盘,WTI原油期货主力合约下跌2.41美元/桶,收于73.95美元/桶,跌幅为3.16%;布伦特原油期货主力合约下跌2.45美元/桶,收于80.60美元/桶,跌幅为2.95%。

谈及原油近期整体走跌,方正中期首席石油化工研究员隋晓影在接受期货日报记者采访时表示,主要是因为美国经济数据表现强劲以及1月通胀数据环比走高令美联储激进加息预期进一步升温。从当前来看,市场预计美联储在今年3月和5月分别加息25BP,同时6月加息25BP的概率也已经超过50%,终端利率水平预期进一步抬升,年底美联储降息预期也明显下降。

而除美联储鹰派加息预期和海外经济走弱令市场风险偏好下降,从而导致原油等风险资产价格下行外,光大期货研究所能化研究总监钟美燕还谈到,地缘风险加剧和原油市场基本面情况也让近期油价表现呈现弱势。

“具体来看,当前俄乌冲突正在走向关键时间节点,是继续战还是边战边谈,或是停战,正面临抉择。对原油市场来说,俄乌冲突对油价的影响钝化,后续需要关注俄罗斯的原油及成品油的供应给能源市场带来的缺口的程度,如果供应减少超预期,则油价会表现偏强,供应减少若不及预期,则油价仍会表现偏弱。同时,目前原油市场基本面驱动未能形成共振;从供应端来看,俄罗斯减产和美国继续释放原油战略储备的影响互相抵消,从需求端来看,海外需求回落的同时中国需求复苏。在当前供需格局下,油价呈现区间振荡格局,难以有趋势性突破行情。”钟美燕说。

在当前宏观情绪扰动、OPEC维持不增产态度、全球原油需求整体面临不确定性的情况下,原油市场将何去何从?

钟美燕告诉记者,美联储加息决策犹如悬在原油市场头顶的“达摩克里斯之剑”,美国原油需求后续若无法得到出口端的持续支撑,全球能源表观需求也将承压下行。

从原油自身基本面看,钟美燕表示,供给方面,近日沙特重申“OPEC的产出决定基于油市基本面,而不是政治偏见”,即在就石油产量水平达成一致时,它在考虑市场的供需基本面因素。整体来看,当前OPEC仍会稳定减产的主线不动摇。而俄罗斯供应的被动减产则将成为相对确定性的因素,今年随着欧盟对俄罗斯能源制裁的相继生效,俄罗斯的能源出口遭受“量价双降”的双重打击,不得不寻求反制措施,包括被动减产50万桶/日,以及通过法案规定俄罗斯石油出口的折扣,自4月起分别将折扣逐月减少3美元/桶,由34美元/桶调整至7月的25美元/桶。

隋晓影也对记者表示,近期沙特表示今年OPEC+将维持现有的产量协议,预计未来OPEC+产量整体变动不大。从俄罗斯方面来看,2022年俄乌冲突后俄罗斯石油出口整体保持稳定,即便欧盟对俄油实施禁运以及价格上限制裁,俄油供给仍然表现强劲。然而近期俄罗斯宣布计划3月减产50万桶/日,但随后美国也宣布释放2600万桶战略石油储备作为回应。

“此外,从近期EIA、OPEC、IEA月报来看,三大机构均小幅上调今年石油消费增长预期,但较2022年增幅仍然有所下降。节后国内复产复工及需求恢复不及预期,最新的EIA库存也显示美国原油及汽油超预期累积,石油消费整体表现偏弱。”隋晓影说。

总的来看,隋晓影认为,美联储加息预期增强令宏观风险上升,而石油消费整体偏弱与产油国持续控产形成对冲,油价短线趋弱。若后续宏观风险进一步发酵,不排除油价跌破近期波动区间下沿的可能。

钟美燕表示,从全球供需来看,2023年全球原油供需平衡表预计呈现前紧后松的格局,主要逻辑为:上半年中国经济复苏是全球原油需求增速的主要贡献者,而在OPEC严格控制减产的背景下,供需偏向紧平衡;而下半年预计平衡表将转弱,即美联储加息高位后,全球经济走弱带来的共振下行风险增加,需求也会相应减弱,届时油价或承压下行。

市场对美联储降息预期逐步回归现实,贵金属承压下行

在市场对美联储降息预期逐渐回归现实,近期美国经济数据也表现强劲的影响之下,贵金属整体呈现振荡偏弱走势。自今年2月初以来,COMEX黄金期货自1975美元/盎司的高位跌至目前的1850美元/盎司附近,COMEX白银期货也从24美元/盎司的位置跌至当前的22美元/盎司附近。

截至周三收盘,COMEX黄金期货主力合约收于1841.5美元/盎司,跌幅为0.05%;COMEX白银期货主力合约收于21.677美元/盎司,跌幅为0.97%。

国信期货贵金属分析师周古玥告诉期货日报记者,自去年11月中旬美国核心CPI同比增速确认见顶以来,市场一直持续交易美联储货币政策紧缩放缓甚至预期年内降息,而市场的预期已与现实偏离较远。随后在今年1月非农报告公布后,市场开启了预期向现实的回归。近期贵金属市场的交易逻辑,即在于这种预期的持续调整回归。

“目前,CME FED Watch显示市场预期美联储今年3月、5月和6月将分别再加息25BP,在6月政策利率区间达到5.25%—5.50%的峰值后停止加息,12月可能才会首次降息,幅度为25BP.”周古玥表示,当前市场预期的美联储加息路径相比1月底时已显著上移,逐渐回归到了与美联储点阵图及鲍威尔表态更为接近的水平,回归程度已较为充分,但也仍有进一步上移利率终点、推后加息停止时间、推后降息开启时间的空间。

此外,美国通胀回落有所放缓,经济数据仍然强劲,也使贵金属承压。周古玥告诉记者,综合相关数据来看,美国1月CPI环比升0.5%,通胀回落速度放缓,能源和核心商品的反弹是CPI抬升的主要推手,食品和核心服务也仍然维持高位。1月PPI环比增长0.7%,创2022年6月以来最大增幅。美国1月零售额增长3%,预期1.8%,前值-1.1%,创下两年以来的最大增幅,且所有类别均为正增长。美国1月非农就业大超市场预期,显示劳动力市场需求火热。1月新增就业人数51.7万人,失业率降至3.4%的近52年来新低。另外,最新的美国2月Markit制造业PMI录得47.8,创4个月新高,服务业PMI录得50.5,创8个月新高,高于预期且重返荣枯线上方。

此外,记者注意到,虽然贵金属市场进入2月来整体承压,但自本周以来,白银走势略强于黄金。对此,周古玥告诉记者,这一方面是因为相较黄金,白银具有较强的工业属性,在市场对国内经济复苏的预期下,白银跟随着其他有色金属走强。另一方面则是因为白银较黄金波动性更大,更易受到情绪影响。

那么在美联储加息担忧下,后市黄金、白银行情将如何演绎?

周古玥表示,尽管长线驱动贵金属上涨的衰退预期、美联储加息放缓和央行购金未改变,但从中短期来看市场或需等待预期充分调整,在有更多数据指向衰退预期和降息预期的情况下,贵金属方能迎来下一波上行行情。而在贵金属重返上行后,预计白银将比黄金具有更强的上涨弹性。

“市场短期内可能继续演绎当前加息预期向现实回归的路径,直至市场不再预期美联储年内降息,或再度预期美联储将加息步伐提高至50BP.预计在加息预期回升仍持续的过程中,贵金属板块短期内仍将承压,但逢低买入时点已渐近。”周古玥说。

(文章来源:期货日报)

新浪合作大平台期货开户 安全快捷有保障