国际衍生品智库

一、月度走势综述

6月份以来,在美国政府债务上限得以顺利打破后,市场对于美债违约的担忧消退,同时重新担忧美元信用问题,美元指数单边调整,并于上周四(6月15日)技术性破位,6月跌幅1.83%。贵金属价格表现得较为分化,CMX黄金窄幅震荡,介于1950-1990美元/盎司波动,CMX白银表现更为强劲,单边震荡上涨,6月涨幅2.75%。贵金属价格表现不够强劲,主要原因在于市场从6月初就开始预期6月暂停加息,7月会再度加息一次,而这一预期在6月美联储利率决议会议中得以确认,并且美联储主席在前瞻指引中表现出难得的鹰派,告知市场年内仍然有加息两次的可能性。

图1:CMX黄金和CMX白银主连日K线图

数据来源:文华财经国际衍生品智库

数据来源:文华财经国际衍生品智库

二、要点回顾

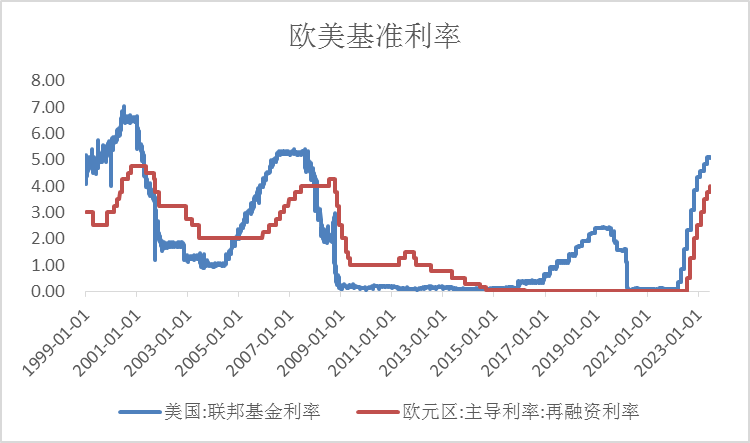

1.欧美央行在6月利率决议会议中意外释放鹰派加息信号

6月15日,美联储召开6月利率决议会议,如市场预期暂停加息,基准利率维持5.08%,随后美联储主席鲍威尔在新闻发布会上发言显得意外鹰派,暗示年内还会再加息两次,几乎所有与会者都认为,进一步多次加息是适宜的,点阵图显示2023年底的利率预测中值为5.6%,美联储不再那么顾忌银行信贷会拖缓经济。关于财政政策的点评认为:“随着美国财政部于债务上限僵局打破之后恢复发债,美联储将仔细关注市场条件”。6月15日,欧洲央行召开6月利率决议会议,如市场预期一致加息25bp,将三大主要利率均上调25个基点至4%,达2008年10月以来最高水平,而此前市场一度认为在欧洲主要经济体德国步入浅衰退后欧洲央行预计将会暂停加息,并且5月利率决议会议也释放出跟随美联储脚步的信号。 因此,在欧美央行超预期鹰派加息指引下,欧元/美元价格止跌反弹,扭转5月以来的颓势,令美元指数被动走弱,并且技术性破位回归下降趋势,驱动贵金属价格止跌企稳。

图2:欧洲和美国基准利率

数据来源:同花顺iFinD国际衍生品智库

数据来源:同花顺iFinD国际衍生品智库

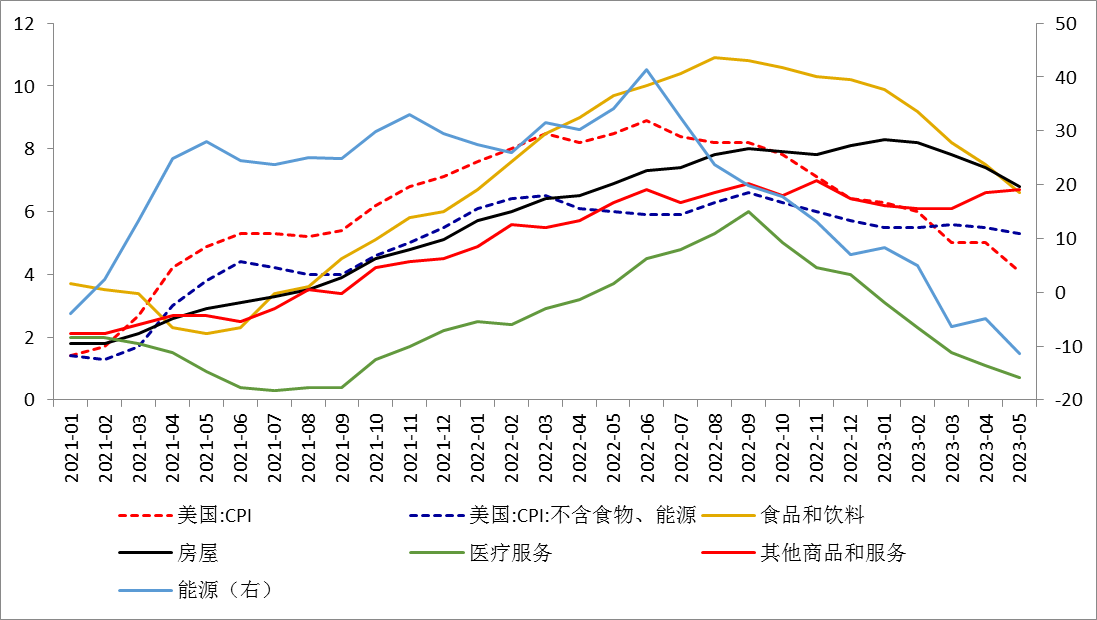

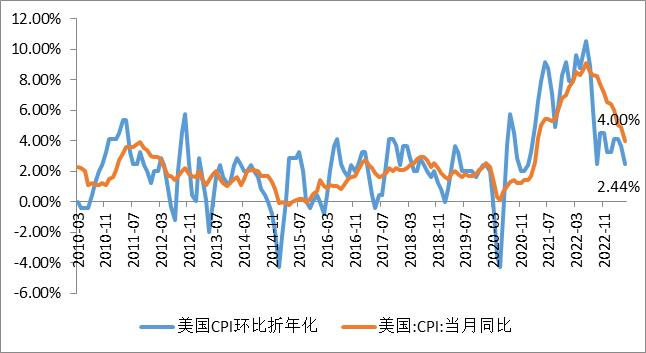

2.美国5月通胀结构分化,远期通胀韧性令市场担忧

6月13日美国公布5月CPI,录得4%,大幅低于市场预期值4.1%和前值4.9%,为近2年最低水平,但是核心CPI为5.3%,高于市场预期值5.2%,低于前值5.5%,可见美国通胀面临结构性韧性。其中能源分项为-11.3%,成为拖累CPI主要力量,运输分项意外转负,食品饮料、房屋、医疗服务、娱乐和教育高位稳定回落,表明美国经济在高利率的蒸煮下,服务业部门也开始受显著影响,其它商品和服务贡献增量,连续两个月增加。美国CPI环比折年率已经接近政策目标水平(2%附近),但核心CPI环比折年率仍然高达4.91%,令市场对美国加息仍然保持较高预期水平。

另外,2022年6月为美国CPI年内高点,随后一路下行,高基数效应导致2023年上半年CPI逐月下降,但是6月后基数效应的影响逐月减弱,叠加服务业部门通胀表现出较强韧性,并且能源价格进一步大幅下降的空间有限,给CPI带来的下降驱动将会边际减弱甚至变成环比正向驱动,预计6月后通胀有望止跌反弹,介于4%-6%区间波动。

图3:美国CPI及其分项

数据来源:同花顺iFinD国际衍生品智库

数据来源:同花顺iFinD国际衍生品智库

图4:美国CPI及环比折年化走势

数据来源:同花顺iFinD国际衍生品智库

数据来源:同花顺iFinD国际衍生品智库

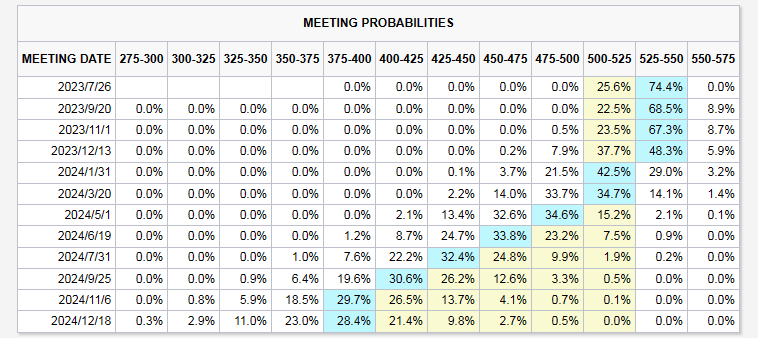

3.美国债务上限谈判顺利通过,贵金属价格添长期利多

自5月份以来,经过长达1个多月的谈判后,美国参众两院顺利通过债务上限法案,决定暂停债务上限至2025年1月(2024年总统大选结束后),协议中没有2025年后的预算上限,意味着未来一段时间实际上没有法定上限约束(等同于没有额度限制的“信用卡”)。同时,作为条件,法案对2024和2025年的政府开支进行限制,约束非国防支出在2年内保持接近持平,2024年限制在7037亿美元,2025财年限制在7107亿美元,同比增加1%。根据CBO最新预测,该法案预计在未来10年(2023-2033)能够削减1.5万亿美元的预算赤字。相比于此前众议院共和党领袖麦卡锡于4月19日公布的《2023年限制、储蓄、增长》法案(未来10年内削减4.5万亿美元的预算赤字),新的协议对政府支出约束更为宽松。6月3日,该法案获得美国总统拜登签字生效,意味着美国本次债务上限问题以国会和政府互相妥协的方式基本得到解决,避免了美国债务面临技术性违约的风险爆发。

中期来看,随着美国债务上限的打破以及对政府支出计划的宽松约束,美国联邦政府债务增速未来1—3年均难以下行,意味着远端通胀韧性较强,变相宽松的财政政策削减美联储加息效果,根据测算,美国联邦政府债务余额增速2023-2025分别为7.4%、5.4%和5.5%,给远期通胀带来强有力支撑。我们看到即便5月CPI和核心CPI均延续趋势性下降,美联储仍然释放年内仍有2次加息的信号。但是,短期美联储已经将利率加至非常高的水平,经济体中银行、地产、制造业等利率敏感部门已经显著受损,市场怀疑美联储的魄力。根据CME Fed Watch工具显示,市场仅预期7月有一次加息的概率。国际衍生品智库认为5月4%的CPI或为年内最低点,美联储目前已经处于通胀和债务两难的困境阶段,若维持暂停加息或缓慢加息态度,则通胀问题会很快暴露出来,给黄金中期上涨带来利多驱动;若如联储主席鲍威尔所言执行更为鹰派加息,则通胀或被抑制,贵金属价格继续承压,但是牺牲的是经济和政府债务,显然市场是不愿意相信这一方案。

图5:FedWatch工具展示加息概率矩阵

数据来源:CME官网国际衍生品智库

数据来源:CME官网国际衍生品智库

4、美国服务业PMI意外下降,美元指数被动走弱

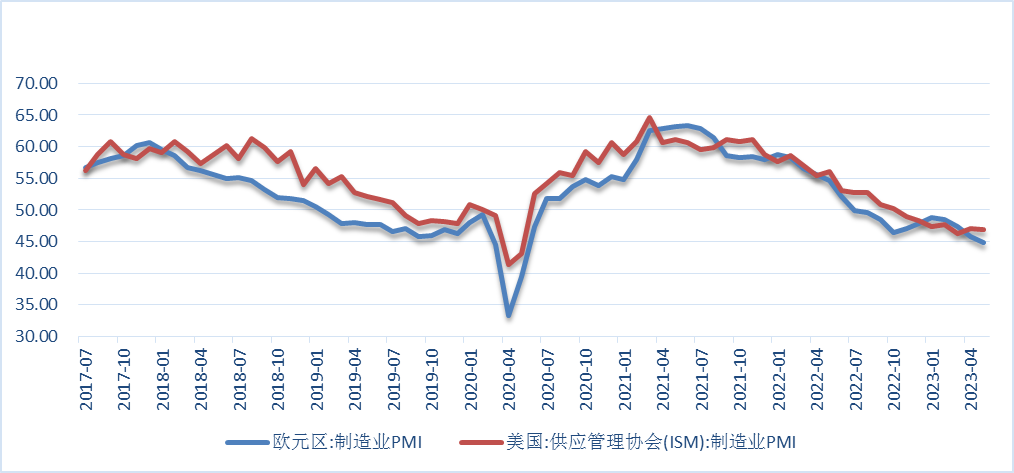

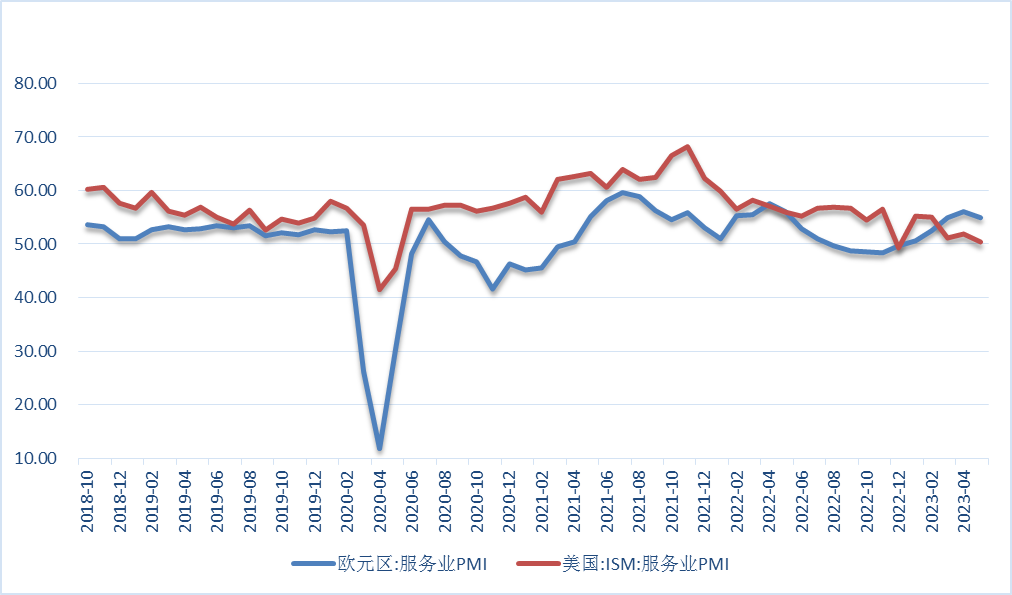

5月欧洲经济数据延续结构分化,制造业和服务业冰火两重天,欧元区5月制造业PMI录得44.8,较前值45.8下降1个百分点,步入严重收缩区间,主要由制造业为主的德国贡献,欧元区5月服务业PMI录得55.1,较前值下降1.1个百分点,仍然处于强扩张区间。美国5月ISM制造业PMI录得46.9,较前值47.1小幅下降0.2个百分点,连续7个月位于荣枯线以下水平。令人意外的是美国5月ISM服务业PMI录得50.3,较前值51.9大幅下降1.6个百分点,并且步入荣枯线边缘水平,与欧洲服务业PMI劈叉程度进一步扩大。欧美服务业经济的强弱差异驱动欧元兑美元价格大幅反弹,扭转5月以来的颓势,重回上涨趋势,美元指数被动走弱,并且技术性破位重回下降趋势。

图6:欧元区制造业PMI与美国ISM制造业PMI对比

数据来源:WIND,国际衍生品智库

数据来源:WIND,国际衍生品智库

图7:欧元区服务业PMI与美国ISM服务业PMI对比

数据来源:WIND,国际衍生品智库

数据来源:WIND,国际衍生品智库

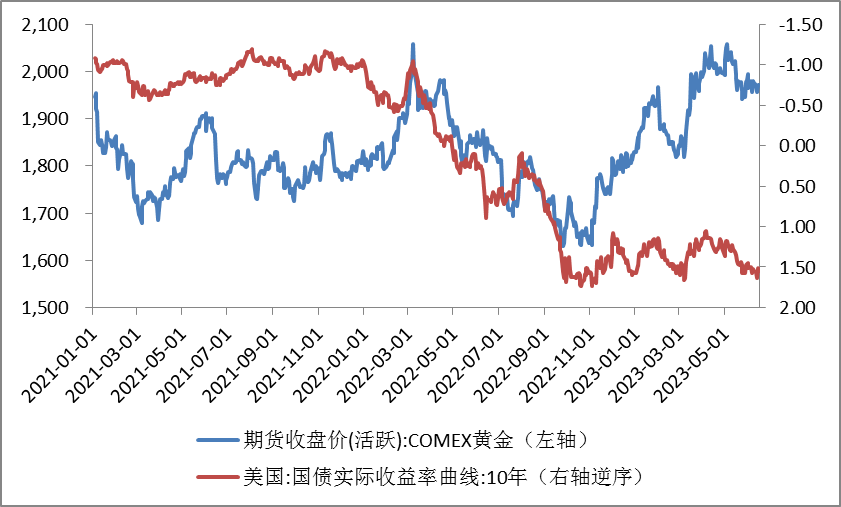

5.实际利率回归区间顶部,贵金属或迎年内二次做多机会

在美元指数反弹和美债实际利率上涨的双轮驱动下,黄金价格5月份迎来了一轮调整,截止目前,美国实际利率再次回到2022年10月以来的高位(1.55%-1.6%区间),这一轮反弹主要由名义利率带动,通胀预期未发生显著变化,主要原因在于美国4月PCE物价指数经历4个月回落后意外反弹,叠加美国5月就业市场延续火热,市场从此前预期美联储年内降息迅速转为预期6月再次加息25bp的概率。随着美联储6月利率决议会议召开,并且6月暂停加息,市场对货币政策预期修正至7月再次加息。6月以来实际利率持续走高至区间上沿附近,但是黄金价格并未跟随再次下跌,这与美元指数重新走弱有关。6月以来,随着美元指数债务上限打破,市场再次对于美元中长期信用表示担忧,叠加欧洲经济体在加息态度上表现更为鹰派,美元指数大幅下跌。

未来一个月来看,市场已经充分计价7月加息25bp的概率,名义利率进一步上行空间有限,而中长期通胀预期随着基数效应走弱和美国债务上限突破带来的通胀韧性而有望逐步走强,实际利率或在当前位置见顶回落,叠加美元信用的担忧带来美元指数趋势性下降,贵金属价格有望重拾上涨趋势,6月或迎来年内二次做多机会,建议在CMX黄金价格回调至1900-1950美元/盎司区间后可布局长线做多机会。

图8:美国十债实际利率和CMX黄金价格走势

数据来源:同花顺iFinD国际衍生品智库

数据来源:同花顺iFinD国际衍生品智库

图9:美元指数和CMX黄金价格走势

数据来源:同花顺iFinD国际衍生品智库

数据来源:同花顺iFinD国际衍生品智库

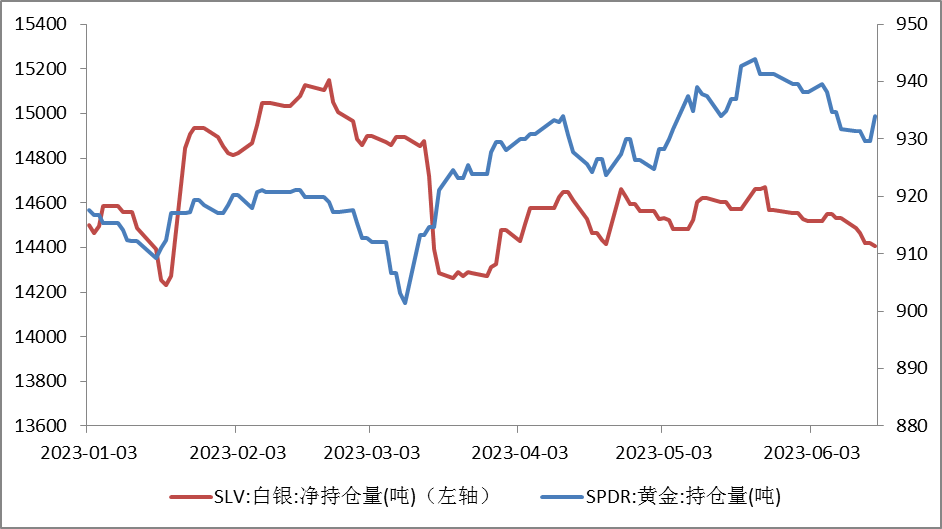

三、基金持仓数据

SPDR Gold Trust截至6月16日,黄金ETF持仓量为934.03吨,周增加2.27吨,较5月高点减少9.86吨。同时,Shares Silver Trust白银ETF持仓量为14406.62吨,周减少127.07吨,较5月高点减少253.41吨。

图10:SODR黄金基金持仓和SLV白银基金持仓

数据来源:同花顺iFinD国际衍生品智库

数据来源:同花顺iFinD国际衍生品智库

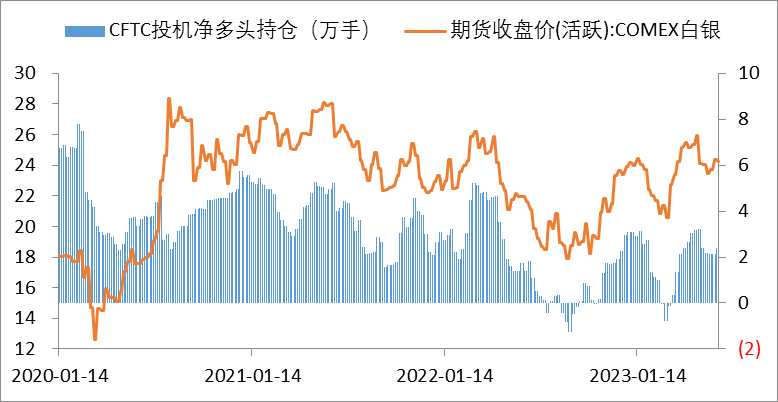

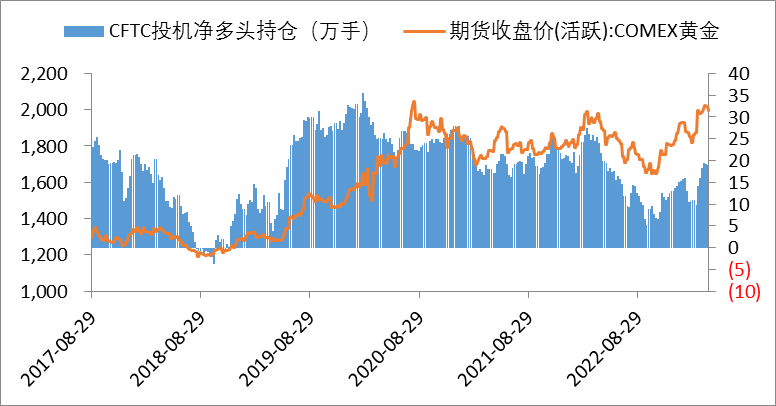

美国商品期货交易委员会(CFTC)数据显示,截至6月17日当周,COMEX黄金投机者将净多头头寸减少1.54万手,至16.02万手,白银投机者将净多头头寸增加0.23万手,至2.37万手。可见对冲基金等投机多头对于美联储的鹰派加息仍有所担忧,即便在美元指数技术性破位的情况下,仍未有足够动力去推动贵金属价格走高。

图11:CFTC白银投机净多头持仓和CMX白银价格走势

数据来源:同花顺iFinD国际衍生品智库

数据来源:同花顺iFinD国际衍生品智库

图12:CFTC黄金投机净多头持仓和CMX黄金价格走势

数据来源:同花顺iFinD国际衍生品智库

数据来源:同花顺iFinD国际衍生品智库

四、未来展望

国际衍生品智库分析师认为,展望未来一个月,贵金属价格处于多空转换的临界点,面临较多的利多驱动,如债务上限打破带来长期利多,美元指数技术性破位和实际利率处于震荡区间上沿带来短期利多,但是中期来看仍然有一定的不确定性。比如美联储主席鲍威尔是否会如发言中所描述的鹰派加息2次,以及5月的PCE核心物价指数能否止跌反弹,这些将成为鲍威尔实际决策的依据。目前市场的预期仅仅停留在7月加息一次,若加息预期进一步抬升,则CMX黄金价格有望调整至1900美元/盎司附近。因此,从策略角度来看,建议在1900-1950美元/盎司区间分批布局COMEX黄金中长线做多机会,22-23美元/盎司区间分批布局COMEX白银中长线做多机会,或者反弹空黄金多白银套利。

新浪合作大平台期货开户 安全快捷有保障