第一黄金网9月20日讯 随着,美联储加息的预期越来越强,市场给出的反应也非常的激烈。除了美元以外,全球几乎主要资产价格都在下挫,黄金也难逃其影响。

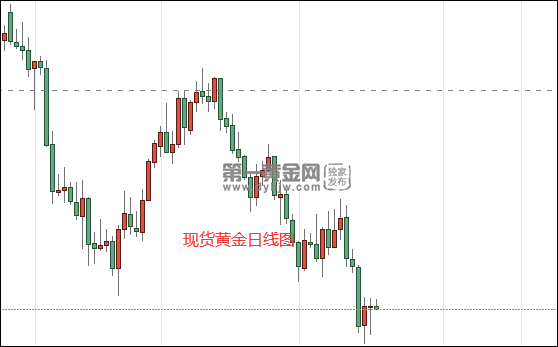

周二(9月20日)亚市盘中,现货黄金自日内接近1680美元/盎司的高点回落,金价目前跌至1674美元/盎司附近。

黄金价格承受看空压力,并低于1680美元/盎司。在本周FOMC会议召开之前,金价可能会继续承受下行压力。交易员将密切关注利率决议宣布后的价格反应。如果金价继续下跌,并再创新低,那么看空趋势将瞄准1585-1600美元/盎司区域。

9月至今,除了美元,全球几乎主要资产价格都在下挫。本周四(22日),美联储大概率宣布加息75BP(基点),交易员预计联邦基金利率年内至少要升至4%以上,这种利率水平还要追溯到2007年金融危机时期。

桥水基金创始人达利欧(Ray Dalio)最新发布了对市场和经济的悲观展望,他预计在美联储继续通过大幅加息抗击通胀之际(利率将接近4.5%~6%区间的上端),民间信贷大幅收缩将削减支出,美股将暴跌20%。

今年至今,标普500已下挫17.5%,利率不断超预期攀升是主要推手。9月13日发布的数据显示,美国8月CPI同比上涨8.3%,尽管低于前值8.5%,但高于市场预期的8.1%;更令政策制定者担忧的是,在剔除波动较大的食品和能源价格后,8月核心CPI同比上涨6.3%,而前值为5.9%。

核心CPI才是交易员关注的重点,它剔除了食品与能源价格,所以这一读数可能表明,通胀不仅限于不稳定的食品与能源价格中,而是已渗透到美国经济的方方面面,波及整体商品与服务的价格,“根深蒂固”的通胀是美联储最为担心的。

此前9月加息100BP的预期一度飙升,但目前加息75BP的预期占据主导,原因在于,15日发布的美国9月密歇根大学消费者信心初值不及预期,美联储高度关注的长期通胀预期跌至一年多新低,短期通胀预期也降至一年新低——9月,一年通胀预期终值4.6%,为2021年9月以来最低,预期4.6%,前值4.8%;5年通胀预期初值2.8%,为2021年7月以来最低,预期2.9%,前值2.9%。因而9月加息100BP的概率几乎可以排除,不过,75BP的幅度并不小。

嘉盛集团资深分析师佩里(Joe Perry)告诉记者,CPI数据发布后,加息100BP的几率一度飙升至近50%。现在市场已冷静下来,该数据降到了16%。但就业数据依然耀眼——8月非农就业新增31.5万,9月10日当周初请失业金人数连续五周下降,至21.3万人。国际投资机构普遍预计,11月、12月美联储会继续分别加息50BP。

近日,多个国际组织及大型企业纷纷警告衰退风险。

惠誉评级于近期发布最新《全球经济展望》报告,将今年全球国内生产总值(GDP)增长预测下修至2.4%,较6月时下调0.5个百分点。报告称,受累于欧洲能源危机,通胀愈演愈烈,全球货币政策加速收紧,全球经济在近几个月遭遇“完美风暴”,预计欧元区于本季步入衰退,美国将在2023年年中陷入温和衰退,明年上述地区或经历经济零增长。

无独有偶,世界银行也于近期发布最新研究报告,报告指出,多国央行今年相继提高利率,同步程度是过去50年来所未曾见的,而且这一趋势可能持续至明年。根据报告模型,如果要将全球通胀率降至目标水平,全球央行可能需要继续加息2个百分点。随着多国央行纷纷加息应对通胀,2023年世界可能走向全球性经济衰退。

惠誉大幅下调美国今年GDP增速至1.7%,6月时预测值为2.9%,原因是二季度美国经济数据弱于预期,GDP连续两个季度录得负增长。

惠誉评级首席经济师库尔顿(Brian Coulton)在接受第一财经独家专访时表示,上半年经济疲弱多数是受到贸易、库存投资等短期波动因素的拖累,美国看起来并未陷入衰退,“就业增长依旧强劲,消费支出仍在增长。要知道,美国家庭收入正受益于高就业率和薪资增长,叠加疫情期间积累的超额储蓄,保障了民众持续消费的能力,至少未来三至六个月不成问题。”

不过,他指出美联储意识到通胀根深蒂固、深入系统的风险真实存在,决心采取激进措施避免上述情况的发生。惠誉预计,今年末美国通胀率将维持在7%的高位,而美联储将于年底时加息至4%,并维持该利率水平直至2024年初。这就意味着,本轮加息周期从利率低点到利率峰值仅历时10个月,有望成为美国历史上最快紧缩周期,而历史经验表明,急剧的货币紧缩往往是美国经济衰退的前奏。

“从美联储启动加息,到就业市场降温、消费开支下滑、经济出现倒退有一段滞后期,预计明年年中紧缩效果就会显现。”库尔顿说。

除了激进的货币政策打压明年的就业增长和消费需求,美元走强也将抑制出口,加之全球经济疲软,在上述背景下,惠誉预计,明年二三季度美国将滑入真正的衰退区域。不过,库尔顿也表示,此次衰退将会相当温和,与1990~1991年的衰退周期大致相似。一方面,4%的利率水平仍然处于低位,另一方面,当前美国家庭财务状况远比2008年时稳健,银行系统更加健康,几乎没有迹象表明房地产市场过热。而下行风险则在于,非金融部门债务占GDP比重远高于上世纪90年代,此外,缩表对资产价格的影响也具有高度不确定性。

(第一黄金网)

新浪合作大平台期货开户 安全快捷有保障