2021年,国际黄金年内价格最高1959美元/盎司,最低下探1677美元/盎司,年内最大波动幅度14.40%。总体来看,2021年国际黄金价格呈现宽幅振荡格局,主体区间1680美元/盎司—1920美元/盎司。

2021年第一季度:美国疫情防控预期改善 风险偏好升温黄金承压回落

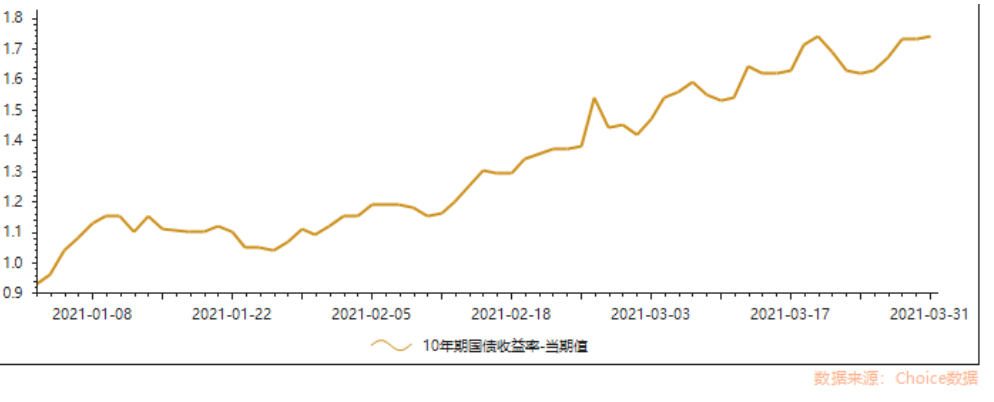

1月—3月初,国际黄金价格一路振荡回落,由1920美元/盎司回落至年内低点1677美元/盎司。这主要在于美国总统拜登正式上任,不论在疫情防控还是刺激经济复苏方面都取得一定的成效。市场虽然对拜登在短期内从根本上解决美国内部问题不抱有太大希望,但显然比特朗普时期有很大改观。美国国债收益率上升,风险资产走强,避险需求减少,这成为压制国际黄金价格回落的主要因素。

国际白银1月—2月初表现相对坚挺,最高测试30.1美元/盎司,创下全球新冠肺炎疫情以来本轮上涨最高点30.1美元/盎司。金银走势出现分歧,主要原因在于白银工业商品属性占优,疫情防控取得成效的情况下,经济活跃度回升,白银工业需求开始好转,需求短期的集中释放,推动白银价格走高。当然,这是疫情影响下的短期波动因素,很快,国际白银冲高回落。3月国际白银价格最低测试23.76美元/盎司,第一季度最大跌幅高达20%以上。

2021年第二季度:通胀预期升温 缩减购债信号明确 金银先涨后跌

4月份,美国通胀指标开始居高不下,已经超过2%的水平。虽然,美联储宣称高通胀只是暂时性因素,是局部供需的集中释放推动。但是,随着时间的推移,物价指数并未回落,反而持续走高,甚至高达5%以上,全球其他国家也出现不同程度的高通胀水平。市场普遍预期高通胀将到来,具有抗通胀属性的黄金市场开启反弹上涨走势。4月—6月初,国际黄金由1677美元/盎司振荡反弹至1920美元/盎司。

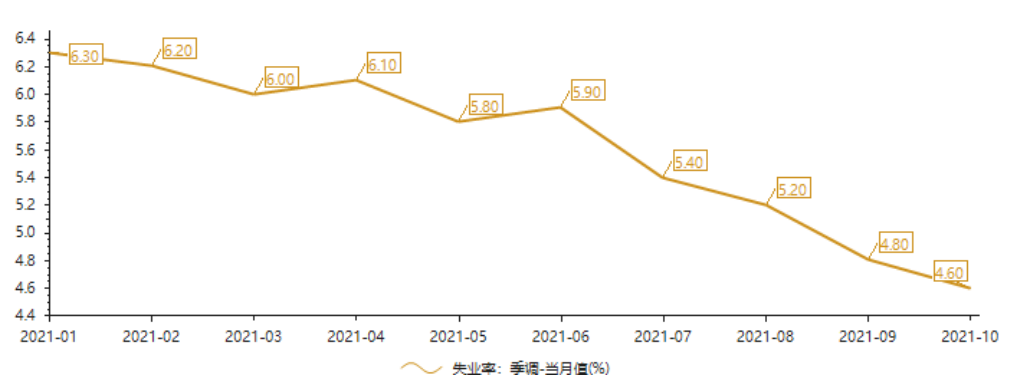

与此同时,美国就业市场持续好转,失业率水平逐步回落。6月16日,美联储议息会议释放明确缩减购债规模信号,国际黄金应声回落,连续两个交易日下跌空间超过100美元/盎司,至1750美元/盎司。随后,国际黄金维持1750美元/盎司附近振荡调整。

4月—6月初,国际白银价格表现坚挺,由24.35美元/盎司强势反弹测试28.75美元/盎司,两个月的时间最高上涨幅度达18.56%。第二季度,白银与黄金的节奏基本一致,但白银表现更为强势。基于同样的原因,受美联储缩减购债规模政策预期影响,白银承压回落,价格回到25.55美元/盎司。

第三季度:市场静待购债规模落地 金价低位振荡 银价单边下跌

7月份,美联储缩减购债规模的利空影响很快消化,国际黄金依托1750美元/盎司展开反弹,上探1835美元/盎司阻力。8月公布的美国失业率大幅走低,创2020年9月以来的最高水平。这印证了年内美联储将大概率缩减购债规模的市场预期。国际黄金再次应声回落,下跌超过100美元/盎司,一度测试1680美元/盎司。

8月27日,全球央行年会上美联储主席鲍威尔演讲以及9月中旬的美联储议息会议进一步明确了年内缩减购债规模和明年加息的信号,但国际黄金并未出现较大波动,仅仅下跌20美元/盎司后又开启了上涨。这显示出,美联储缩减购债规模甚至加息在市场预期提前调节的作用下,对国际黄金价格并未产生足够强的利空压制。整体来看第三季度金价主要维持主体1750美元/盎司—1835美元/盎司区间振荡,并未表现出明显的下跌趋势。

与此同时,国际白银表现出明显的下跌走势。7月—9月,国际银价延续了6月的弱势,连续3个月下跌,由7月的最高26.77美元/盎司,持续下跌至9月的21.43美元/盎司,下跌幅度高达20%。可见,美联储缩减购债规模政策对实体经济的影响将更为明显,而金融市场由于市场预期提前消化的调节表现并不强烈。这也是,工业商品属性占优的白银市场走势更为弱势,货币金融属性占优的黄金市场走势表现相对坚挺的主要原因。

2021年第四季度:缩减购债节奏加快 加息大概率提前 金银不跌反涨

10月,即便缩减购债规模脚步逐步临近,但一直被美联储认为的暂时性因素高通胀指数一直居高不下,国际黄金抗通胀属性再次彰显魅力,开启了上涨之路。11月4日,美联储议息会议正式开启缩减购债规模前,国际黄金维持1750美元/盎司—1835美元/盎司区间振荡。美联储正式落地每个月150亿美元的购债规模后,国际金价不跌反涨,突破了压制4个多月的阻力位1835美元/盎司,最高上探1880美元/盎司。

11月23日,美国总统拜登提名鲍威尔连任美联储主席。显然这是为了保持现有货币政策的连续性并委以他保护经济复苏免受消费物价飙升冲击的重任。市场预期肩负重担的鲍威尔连任转鹰风险增加,带动金价承压1880美元/盎司,下跌超过100美元/盎司。总体来看,国际黄金一直处于振荡格局当中。

与此同时,国际银价虽然在10月展开反弹,随着美联储议息会议的临近,在缩减购债计划即将落地的利空压制下,银价承压回落。与国际金价一样,在缩减购债政策落地之后,国际白银价格展开反弹。但很快,国际白银再次承压回落,呈现明显的弱势下跌。

12月16日,美联储2021年最后一次议息会议加快缩减购债节奏,将此前的每个月150亿美元的购债规模提高至300亿美元。与此同时,美联储暗示其通胀目标已经实现,预计将在2022年3月结束该购债计划,为2022年底之前进行三次每次25个基点的加息铺平道路。理论上,这一明显的加快收缩货币政策对国际黄金形成利空压制。实际上,国际黄金不跌反涨,再次上演了“利空出尽”戏码,依托1750美元/盎司支撑展开反弹,一度上探1835美元/盎司。

综上,2021年金银市场存在明显差异。上半年,白银市场表现相对坚挺,一度创下疫情以来的最高点。下半年,黄金市场表现坚挺,白银弱势明显,主要在于缩减购债对于工业属性占优的白银打压明显。总体来看,在逐步收缩宽松货币政策的过程中,国际黄金后市将表现出较强的提前消化预期的金融货币属性。

2022年缩减购债及加息预期提前消化 金价或延续宽幅振荡

展望2022年,国际黄金价格的主导因素依然是美联储货币政策的调整节奏。从当下美国经济物价及就业市场表现看,美联储按照现有节奏或加快收缩宽松货币政策可能性较大。理论上,这对国际金价形成压制,也是黄金价格很难突破历史高点2075美元/盎司走牛的主要原因。与此同时,由于市场预期的提前消化,收缩货币政策对黄金价格的利空压制将大大减弱,每次收缩货币政策的落地将大概率上演“利空出尽”戏码。因此,国际黄金强势破位向下走熊的可能性也不大。

当然,由于边际效应递减作用,收缩货币政策的调整对黄金价格的影响作用也将逐步减弱。按照现有节奏,美联储将在3月份完成缩减购债计划,首次加息2022年3月或6月开启可能性较大,同时,这两个时点出现年内高低点的概率较大。综合来看,2022年国际金价主体运行区间预计维持在1650美元/盎司—1950美元/盎司,突破历史高点2075美元/盎司向上走牛或强势破位向下走熊的可能性均不大。

(招金投资 祁青卿)